Duurzame groeiversnelling is onmisbaar

De basis van succesvol investeren is altijd op lange termijn winstgroei. Stabiele winstgroei verhoogt niet alleen het rendement van je investering, maar vermindert ook het risico op verlies. De 100 beste aandelen wereldwijd kenmerken zich door een stijgende winst over een langere periode.

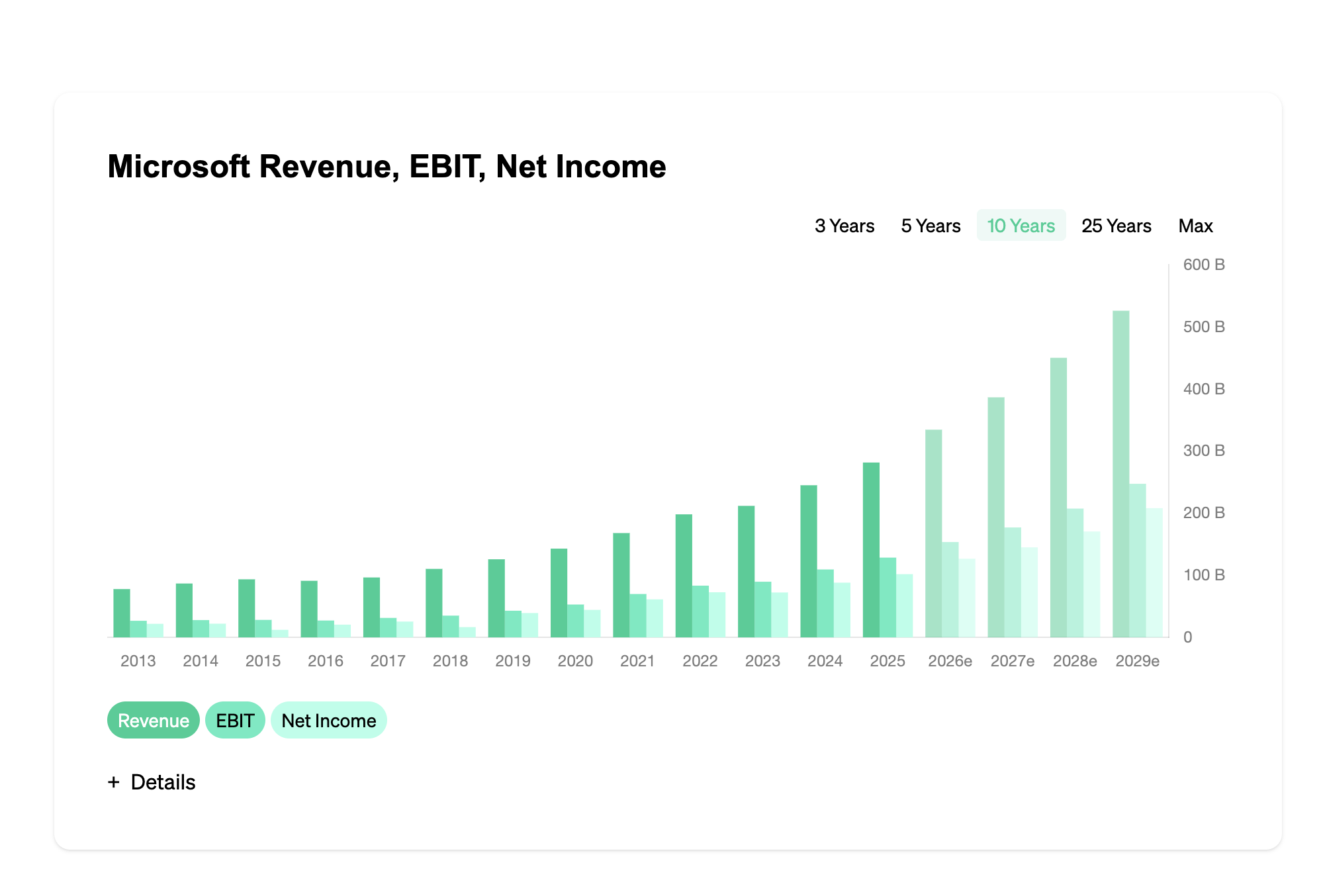

Belangrijke criteria voor groeiverhoging zijn de omzet- en EBIT-groei van de afgelopen vijf jaar, evenals in de komende drie jaar. Een gezonde combinatie van beide groeicriteria kenmerkt kwaliteitsbedrijven. De gemiddelde jaarlijkse omzetgroei over de laatste vijf jaar (CAGR) toont aan hoe waardevol een bedrijf op lange termijn is. Winstgroei ontstaat op lange termijn voornamelijk door omzetgroei. Een bedrijf dat continu waardevoller moet worden, moet dus steeds hogere omzetten genereren. De gemiddelde jaarlijkse verwachte omzetgroei voor de volgende drie jaar (CAGR) is noodzakelijk om naar de toekomstige verwachtingen te kijken. Want met de aankoop van een aandeel profiteren beleggers van alle toekomstige winsten van een bedrijf. We bevinden ons in een constant evoluerende wereld waar nieuwe technologieën steeds meer worden ingezet. Daarom is het belangrijk om naar de toekomst te kijken en in te zetten op de winnaars van morgen.

De gemiddelde jaarlijkse operationele winstgroei (EBIT) over de laatste vijf jaar (CAGR) groeit gestaag bij kwaliteitsbedrijven. Als bedrijven alleen hun omzet kunnen verhogen, maar niet hun EBIT-groei, is dat een gevaarlijk teken. Om op lange termijn succesvol te zijn, moeten bedrijven ook hun operationele winst verhogen. De gemiddelde jaarlijkse verwachte operationele winstgroei (EBIT) in de volgende drie jaar (CAGR) is eveneens een belangrijke indicator voor de toekomst. Want de waarde van een aandeel komt voort uit alle toekomstige gegenereerde kasstromen, verdisconteerd naar de huidige dag.